久期的概念最早是马考勒(Macaulay)在1938年提出来的,所以又称马考勒久期(简记为D)。马考勒久期是使用加权平均数的形式计算债券的平均到期时间。它是债券在未来产生现金流的时间的加权平均,其权重是各期现金值在债券价格中所占的比重。

久期(Duration)的概念

久期的概念最早是马考勒(Macaulay)在1938年提出来的,所以又称马考勒久期(简记为D)。马考勒久期是使用加权平均数的形式计算债券的平均到期时间。它是债券在未来产生现金流的时间的加权平均,其权重是各期现金值在债券价格中所占的比重。

具体的计算将每次债券现金流的现值除以债券价格得到每一期现金支付的权重,并将每一次现金流的时间同对应的权重相乘,最终合计出整个债券的久期。

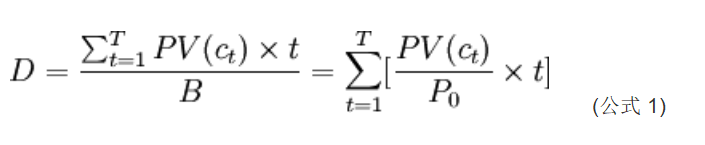

马考勒久期的计算公式

其中,D是马考勒久期,B是债券当前的市场价格,PV(Ct)是债券未来第t期现金流(利息或资本)的现值,T是债券的到期时间。需要指出的是在债券发行时以及发行后,都可以计算马考勒久期。计算发行时的马考勒久期,T(到期时间)等于债券的期限;计算发行后的马考勒久期,T(到期时间)小于债券的期限。

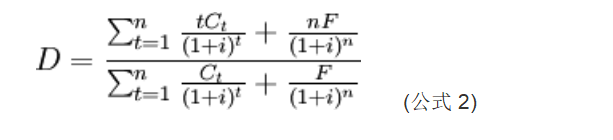

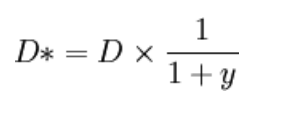

任一金融工具的久期公式一般可以表示为[1]:

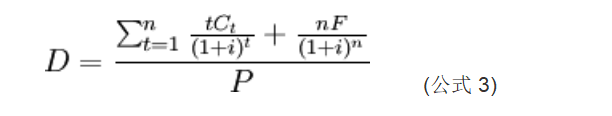

其中:D为久期;t为该金融工具现金流量所发生的时间;Ct为第t期的现金流;F为该金融工具的面值或到期日价值;n为到期期限;i是当前的市场利率。实际上,公式(公式3)的分母正是该金融工具的市场价值,因此,久期公式又可表示

其中:P表示该金融工具的市场价值或价格。

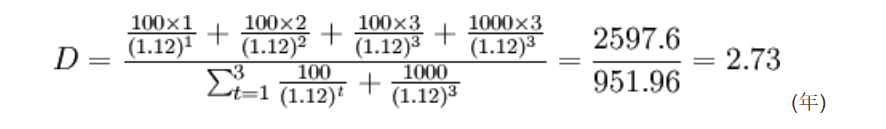

久期的计算过程举例[1]

下面试举一例来说明久期的计算过程。假设面额为1000元的3年期变通债券,每年支付一次息票,年息票率为10%,此时市场利率为12%,则该种债券的久期为:

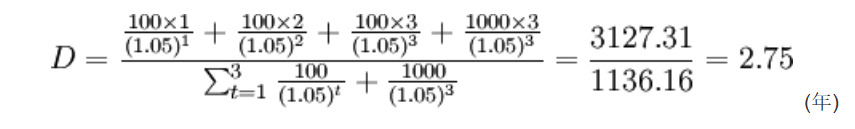

如果其他条件不变,市场利率下跌至5%,此时该种债券的久期为:

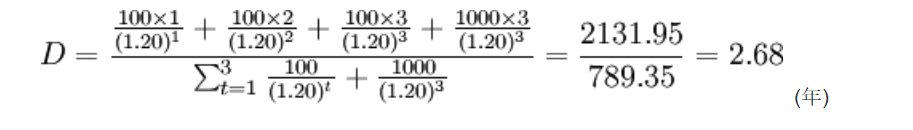

同理,如果其他条件不变,市场利率上升至20%,此时久期为:

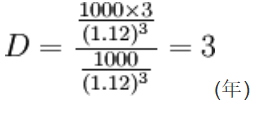

再者,如果其他条件不变,债券息票率为0,那么:

从上面的计算结果可以发现,久期随着市场利率的下降而上升,随着市场利率的上升而下降,这说明两者存在反比关系。此外,在持有期间不支付利息的金融工具,其久期等于到期期限或偿还期限。那些分期付息的金融工具,其久期总是短于偿还期限,是由于同等数量的现金流量,早兑付的比晚兑付的现值要高。金融工具到期期限越长其久期也越长;金融工具产生的现金流量越高,其久期越短。

马考勒久期定理

1、只有贴现债券的马考勒久期等于它们的到期时间

2、直接债券的马考勒久期小于或等于它们的到期时间

3、统一公债的马考勒久期等于[1+1/Y] ,其中y是计算现值采用的贴现率

马考勒久期与债券价格的关系

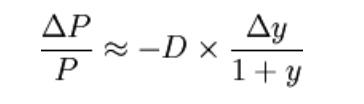

对于给定的收益率变动幅度,马考勒久期越大,债券价格的波动幅度越大:

到期时间、息票率、到期收益率是决定债券价格的关键因素,与久期存在以下的关系:

1、零息票债券的久期等于到它的到期时间。

2、到期日不变,债券的久期随息票据利率的降低而延长。

3、息票据利率不变,债券的久期随到期时间的增加而增加。

4、其他因素不变,债券的到期收益率较低时,息票债券的久期较长。

债券的凸性准确地描述了债券价格与收益率之间非线性的反向关系;而久期将债券价格与收益率之间的反向关系视为线性的,只是一个近似公式。

在债券分析中,久期已经超越了时间的概念,投资者更多地把它用来衡量债券价格变动对利率变化的敏感度,并且经过一定的修正,以使其能精确地量化利率变动给债券价格造成的影响。修正久期越大,债券价格对收益率的变动就越敏感,收益率上升所引起的债券价格下降幅度就越大,而收益率下降所引起的债券价格上升幅度也越大。可见,同等要素条件下,修正久期小的债券比修正久期大的债券抗利率上升风险能力强,但抗利率下降风险能力较弱。

正是久期的上述特征给我们的债券投资提供了参照。当我们判断当前的利率水平存在上升可能,就可以集中投资于短期品种、缩短债券久期;而当我们判断当前的利率水平有可能下降,则拉长债券久期、加大长期债券的投资,这就可以帮助我们在债市的上涨中获得更高的溢价。

需要说明的是,久期的概念不仅广泛应用在个券上,而且广泛应用在债券的投资组合中。一个长久期的债券和一个短久期的债券可以组合一个中等久期的债券投资组合,而增加某一类债券的投资比例又可以使该组合的久期向该类债券的久期倾斜。所以,当投资者在进行大资金运作时,准确判断好未来的利率走势后,然后就是确定债券投资组合的久期,在该久期确定的情况下,灵活调整各类债券的权重,基本上就能达到预期的效果。

久期是一种测度债券发生现金流的平均期限的方法。由于债券价格敏感性会随着到期时间的增长而增加,久期也可用来测度债券对利率变化的敏感性,根据债券的每次息票利息或本金支付时间的加权平均来计算久期。

久期的计算就当是在算加权平均数。其中变量是时间,权数是每一期的现金流量,价格就相当于是权数的总和(因为价格是用现金流贴现算出来的)。这样一来,久期的计算公式就是一个加权平均数的公式了,因此,它可以被看成是收回成本的平均时间。

决定久期即影响债券价格对市场利率变化的敏感性包括三要素:到期时间、息票利率和到期收益率。

不同债券价格对市场利率变动的敏感性不一样。债券久期是衡量这种敏感性最重要和最主要的标准。久期等于利率变动一个单位所引起的价格变动。如市场利率变动1%,债券的价格变动3,则久期是3。

债券的久期与剩余期限

实际上,久期在数值上和债券的剩余期限近似,但又有别于债券的剩余期限。在债券投资里,久期被用来衡量债券或者债券组合的利率风险,它对投资者有效把握投资节奏有很大的帮助。

一般来说,久期和债券的到期收益率成反比,和债券的剩余年限及票面利率成正比。但对于一个普通的附息债券,如果债券的票面利率和其当前的收益率相当的话,该债券的久期就等于其剩余年限。还有一个特殊的情况是,当一个债券是贴现发行的无票面利率债券,那么该债券的剩余年限就是其久期。这也是为什么人们常常把久期和债券的剩余年限相提并论的原因。 另一种说法:

久期是债券平均有效期的一个测度,它被定义为到每一债券距离到期的时间的加权平均值,其权重与支付的现值成比例 。

久期是考虑了债券现金流现值的因素后测算的债券实际到期日。价格与收益率之间是一个非线性关系。但是在价格变动不大时,这个非线性关系可以近似地看成一个线性关系。也就是说,价格与收益率的变化幅度是成反比的。值得注意的是,对于不同的债券,在不同的日期,这个反比的比率是不相同的。

出自 MBA智库百科(http://wiki.mbalib.com/)

凸性(convexity)

凸性是指在某一到期收益率下,到期收益率发生变动而引起的价格变动幅度的变动程度。凸性是对债券价格曲线弯曲程度的一种度量。凸性的出现是为了弥补久期本身也会随着利率的变化而变化的不足。因为在利率变化比较大的情况下久期就不能完全描述债券价格对利率变动的敏感性。凸性越大,债券价格曲线弯曲程度越大,用修正久期度量债券的利率风险所产生的误差越大。

修正久期度量了收益率与债券价格的近似线性关系,即到期收益率变化时债券价格的稳定性。在同等要素条件下,修正久期小的债券较修正久期大的债券抗利率上升风险能力强,但抗利率下降风险能力较弱。

久期本身也会随着利率的变化而变化。所以它不能完全描述债券价格对利率变动的敏感性,1984年Stanley Diller引进凸性的概念。

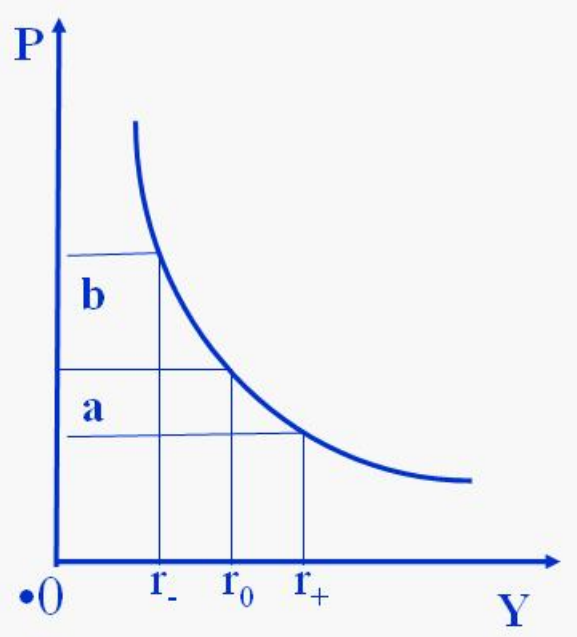

久期描述了价格-收益率曲线的斜率,凸性描述了曲线的弯曲程度。凸性是债券价格对收益率的二阶导数。是对债券久期利率敏感性的测量。在价格-收益率出现大幅度变动时,它们的波动幅度呈非线性关系。由持久期作出的预测将有所偏离。凸性就是对这个偏离的修正。

由债券定价定理1与4可知,债券价格-收益率曲线是一条从左上向右下倾斜,并且下凸的曲线。下图中b>a。

债券定价定理1:

债券价格与到期收益率成反向关系。

若到期收益率大于息票率,则债券价格低于面值,称为折价债券(discount bonds);

若到期收益率小于息票率,则债券价格高于面值,称为溢价债券(premium bonds);

若息票率等于到期收益率,则债券价格等于面值,称为平价债券(par bonds)。

对于可赎回债券,这一关系不成立。

债券定价定理4:

若债券期限一定,同等收益率变化下,债券收益率上升导致价格下跌的量,要小于收益率下降导致价格上升的量。

例:三债券的面值都为1000元,到期期限5年,息票率7%,当到期收益率变化时。

| 到期收益率(%) | 6 | 7 | 8 |

| 价格 | 1042.12 | 1000 | 960.07 |

| 债券价格变化率(%) | 4.21 | 0 | -4.00 |

[编辑]

1、凸性随久期的增加而增加。若收益率、久期不变,票面利率越大,凸性越大。利率下降时,凸性增加。

2、对于没有隐含期权的债券来说,凸性总大于0,即利率下降,债券价格将以加速度上升;当利率上升时,债券价格以减速度下降。

3、含有隐含期权的债券的凸性一般为负,即价格随着利率的下降以减速度上升,或债券的有效持续期随利率的下降而缩短,随利率的上升而延长。因为利率下降时买入期权的可能性增加了。

债券凸性投资价值的评估[1]

假设我们面对两个不同期次,具有相同存续期间的政府公债(无信用风险),两者的市场殖利率也正好相同,投资人对这两张债券是否会有不同的偏好呢?基于债券凸性的特质,如果两者有着不同的债券凸率,理性投资人应该会偏好债券凸率较高的公债。因此,在市场供给需求的调整下,我们可以预期两公债的殖利率必将有所调整,以反应投资人对高凸率公债的偏好。投资人对于高凸率债券的殖利率要求将会低于凸率较小的债券,也就是说,在其他条件相同的情况下,高凸率债券的价格应该比低凸率债券为高,以反应债券凸性的价值。

然而,市场中的债券价格果真有反应出债券凸性的价值吗?Kahn and Lochoff(1990)使用1981年至1986年的美国公债为样本,发现债券凸性在某些情况下会给投资人带来超额投资报酬,也就是说即使投资人以较高的价格购入具有高债券凸率的债券,其投资报酬仍然要比投资于低凸率债券为佳,这显示出交易市场对于债券凸性的定价并不正确,因此存在有超额获利空间。Lacey and Nawalkha(1993)则提出了不同的结论。这两位学者以1976到1987年的美国公债为样本作分析,结果并未发现高债券凸性会带给投资人超额的报酬,表示其已被市场正确的定价。

国内在此方面的实证研究也有不少,林聪钦(1995)以国内公债及公司债为样本,发现债券凸性对于超额投资报酬有解释能力,李耀宗(1995)针对国内公司债作分析,也发现债券凸性是超额投资报酬的解释因子之一,显示出针对债券凸性的操作策略是值得投资人重视的。吴荣昌(1997)使用1992到1996年国内所发行之35期次的政府公债,以时间序列进行横断面回归分析,来测试债券凸性以及其他因子解释债券超额报酬的能力。该研究结果发现,债券凸性在解释国内公债超额报酬的能力上并不显著,再度验证国内公债市场投资人对于债券凸性并未做出合理定价,这表示市场投资人或可针对债券凸性找出套利机会。

举例来说,投资人可以透过换券操作,在维持原有的存续期间条件下,将债券投资组合中低凸率债券换为高凸率债券,以获取更高的投资报酬。以市场中常见的平衡式操作法与单一式操作法为例,由于平衡式债券组合所产生的现金流量较为分散,在存续期间相同的情况下,要比单一式债券组合的凸率要高。如果国内公债市场果真对于凸率的定价不具效率,投资人可以在现有交易的各期次债券中,选取组成一个与目标债券存续期间相当的债券投资组合。由于债券组合之凸率较高,只要该组合的加权平均殖利率与目标债券的殖利率相当,投资人就可以享有更高的预期投资报酬率。而且即使该债券组合的殖利率要比目标债券为低,但是在考量债券凸性的价值后,其预期报酬率仍有可能会比较好.

债券凸性价值与利率波动[1]

债券凸性价值的存在是建基于未来利率的变动,利率变动幅度越大,债券凸性的价值就越高。而如果利率维持不变或变动幅度不大,以债券凸性为主轴之操作策略效果是不易彰显的。然而,市场中常用的债券投资报酬衡量,包括殖利率(yield to maturity) ,以及持有期间报酬率(holding period return)等,均是假设利率结构曲线(yield curve)维持不变,利率波动幅度为零,这与实际市场情况大有出入。以一个目前市场殖利率为8%的债券而言,除非投资人持有该债券到期,而且在持有期间内该债券所产生之现金流量均可取得8%的再投资报酬率,否则投资人实际的报酬率将不会等于8%。换句话说,除非利率结构曲线不变,否则该债券的预期报酬率将不会等于殖利率,因此以殖利率为报酬衡量指标的投资决策容易产生偏误。

持有期间报酬率放宽了投资期间必须等于债券到期期限的限制,衡量投资人在预定之投资期限内的报酬。假设一个殖利率为8%的五年期债券,投资期限设为2年,则持有期间报酬率的计算就是依据这两年内之债券现金流量,加上两年后该债券的市场价值来决定。但是未来债券价值的计算仍是以在假设目前殖利率曲线维持不变的情形下所推估出来的远期利率(forwardrate)来决定。因此持有期间报酬率的正确性仍然取决于未来利率不变的假设。

实际的情况是,未来利率必定会有波动,如果投资人不将此因素纳入投资报酬的衡量过程,当然会产生决策上的误差,而由于债券凸性的存在,利率的波动将会提升债券的价值,因此持有期间报酬率会低估(under-estimate)债券的预期投资报酬率,而误差的部分就等于债券凸性的价值。

Ilmanen(1995)提出了一个将未来利率波动纳入考量的报酬衡量指标,我们称之为凸性调整后预期报酬(Convexity-adjusted expected return),该指标定义如下:

凸性调整后预期报酬=持有期间报酬率+债券凸性价值

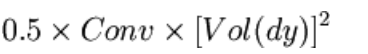

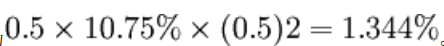

其中债券凸性价值的衡量是依据债券凸率(Conv)以及预期之殖利率波动程度(Vol(dy))计算如下:

债券凸性价值=

举例来说,如果投资人预期未来市场利率的上下波动幅度为50bp,对于一个凸率为10.75%的债券而言,其债券凸性价值为

。假设该债券的预期持有期间报酬率为6.35%,则该债券之预期报酬应该是7.694%。以这样的方法来衡量不同债券的预期投债券凸性的进阶探讨资报酬将可以强化投资决策的正确性。在下表中,我们比较三个虚拟债券的投资决策,我们可以看到,在其他条件(例如信用风险等)相同情况下,如果单就持有期间报酬率来看,债券B应该是较佳的选择,但是如果将三个债券各自的债券凸性价值纳入考量,债券C反而是更佳之投资标的了。

表(1):债券凸性调整后报酬率的比较:

| 债券 | 存续期间 | 债券凸率 | 预期持有期间报酬率 | 债券凸性价值 | 凸性调整后报酬率 |

| A | 3.5 | 12.58 | 7.35% | 1.57% | 8.92% |

| B | 3.5 | 10.25 | 7.43% | 1.28% | 8.71% |

| C | 3.5 | 14.37 | 7.16% | 1.80% | 8.96% |

*债券凸性价值的计算假设持有期间利率波动幅度为50bp。

我们可以看到,债券凸性价值的大小取决于两个因素:债券凸率以及利率波动性。一般而言,长期债券的凸率较大,但是短期利率波动性较高。此外,利率波动结构(volatility structure of interest rate, or volatility curve)也会随着市场情况而变动,这是投资人在估计利率波动程度时应该特别注意的地方。不过,即使短期利率波动较大,但是由于短期债券的凸率通常很小,即使忽略了债券凸性的考量,对于预期报酬的衡量影响不至于太大。对于长期债券而言,特别是在市场利率波动增较大时,债券凸性的重要性就不容忽视了。 Ilmanen(1995)提出一个简便的估计法,就是债券凸性价值随着债券存续期间的平方根增加。举例来说,凸率相同的两个债券,如果它们的存续期间分别为1及4,则两个债券凸性价值的差距大约为两倍。

债券凸性对利率曲线的影响[1]

除了对投资报酬率的影响之外,债券凸性对于利率期间结构曲线的影响也值得投资人注意。一般而言,市场中不同形状的利率期间结构曲线反应出了市场

投资人对于未来利率变动的预期。传统的预期理论(参见:凯恩斯的预期理论、纯粹预期理论),流动性溢酬理论(liquidity premium theory),以及市场区隔理论(Market segmentation theory)均对于殖利率曲线形状所代表的的内涵提出了解释,而投资人也据此来研拟各种不同的债券操作策略。例如根据即期利率曲线推估出远期利率(forward rate),以作为利率交换之定价依据,或者是根据所推估出远期利率结构曲线(forward rate curve)来作为利率模型的建构基础等等。

根据我们先前对债券凸性价值的分析,我们知道长期债券由于拥有较高的凸率,在其他条件相同情况下,应较具投资价值。因此,投资人对于长期债券的投资报酬率要求(不论是以殖利率或是持有期间报酬率来看)应该会比较低,以反应债券凸性的价值。如此一来,市场中的殖利率曲线将会随着债券凸性的进阶探讨债券期间的增长而产生向下弯曲(Inverted curve)的压力。我们可以用简单的预期理论为例子来说明。假设市场人士预期未来利率会逐渐上升,所观察到的殖利率结构曲线应该是一个向上攀升的曲线,但是由于长期债券的凸率较大,债券凸性价值较高,投资人对长期债券殖利率的要求降低,使得实际观察到的殖利率曲线会随着期间的增长而出现下滑的偏误,学术界将此现象称之为债券凸性偏误(Convexity bias)。如果我们不将债券凸性对利率曲线的影响纳入考量,而直接使用观察到的殖利率曲线做投资决策的依据,将会产生偏误。

以远期利率的估算为例,假设目前市场中所观察到的各期次即期利率为表(1)之第一行所示,而各期次债券所产生之凸性偏误值则显示在第三行。我可以依据凸性偏误值反推出真正的即期利率结构曲线,如表中之第四行。如果按照一般惯例使用利率预期理论来推估远期利率,我们可以看到,使用实际观察与修正后的即期利率所估计出来的远期利率(第二行及第五行)结果不大相同。在市场波动性较大时,此种差距会更为显著。

表(2):债券凸性偏误对远期利率估计之影响

| 期限 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 市场即期利率 | 5.00% | 5.15% | 5.30% | 5.40% | 5.48% | 5.55% | 5.60% | 5.64% |

| 估计之远期利率 | – | 5.30% | 5.60% | 5.70% | 5.80% | 5.90% | 5.90% | 5.92% |

| 凸性偏误 | 0.000% | 0.000% | 0.005% | 0.010% | 0.018% | 0.030% | 0.043% | 0.055% |

| 修正后即期利率 | 5.00% | 5.15% | 5.31% | 5.41% | 5.50% | 5.58% | 5.64% | 5.70% |

| 实际之远期利率 | – | 5.30% | 5.62% | 5.73% | 5.85% | 5.99% | 6.02% | 6.06% |

由于许多债券操作,例如利率交换交易等,需要正确的远期利率估计值来作为定价的基础,因此债券凸性偏误对于利率期间结构曲线的影响值得投资人注意。例如Burgharidt and Hoskins (1995)在一篇研究报告中就指出,市场人士惯用欧元期货价格来估计远期利率,以作为利率交换定价的基础。但是当市场利率波动增加时,由于利率交换价格具有债券凸性,而欧元期货的价格与报酬关系为线性(凸率为零),因此传统的市场操作方式会出现明显套利机会。简单来说,投资人只需要放空利率交换(也就是收固定利率,付浮动利率),并放空欧元期货来避险,便可以无风险的获取此凸性偏误的价值。由于该文比较偏重在衍生商品交易之应用,与本文主旨不尽相同,在此不做更进一步的介绍,有兴趣的读者可自行参阅该文。

延伸阅读:

国企期货商品股指手续费超低费率开户

本站合作期货开户:国有大型期货公司,期货开户手续费超低费率及优惠保证金。开户请添加微信:13908035684或者直接扫...

焦煤期货研报最新消息现货数据分析基本面研究(2025.1.14)

2025年焦煤市场展望:• 焦煤产量回补:○ 产量预计增加:2025年国内焦煤产量预计达到48500万吨,同比增加100...

烧碱期货研报最新消息现货数据分析基本面研究(2025.1.14)

2025年烧碱供需紧平衡,中长期趋势偏多:• 烧碱内外需增长,产能扩张有限:○ 烧碱需求增长:2025年烧碱需求增长主要...

尿素期货研报最新消息现货数据分析基本面研究(2025.1.14)

2025年尿素供应压力增大,需求增速放缓:• 新增产能压力大:○ 产能增长预期:2025年国内尿素新增产能为400万吨,...

镍期货研报最新消息现货数据分析基本面研究(2025.1.14)

全球原生镍供需情况:• 2025年全球原生镍供需增长:○ 全球产量增长:2025年全球原生镍产量将同比增长4%,达到37...